27 września ukazała się „Mapa Drogowa” zmiany WIBORU na nowy wskaźnik, która zakłada stopniowe wprowadzanie zmian przejścia na WIRON.

2023 rok – wprowadzanie przez banki do oferty kredytów nowego indeksu WIRON dla przedsiębiorców,

2024 rok – wprowadzanie przez banki do oferty kredytów nowego indeksu WIRON dla konsumentów oraz jednoosobowych działalności gospodarczych, spółek cywilnych. Oferowanie kredytów mieszkaniowych oprocentowanych według indeksu WIRON przy jednoczesnym rozwoju rynku kredytów mieszkaniowych stosujących stałą/okresowo stałą stopę procentową.

2025 rok – banki dokonują konwersji istniejących umów i instrumentów stosujących WIBOR na WIRON.

Obserwując sytuację gospodarczą Polski i światową związaną z cenami surowców energetycznych, polityką energetyczną analitycy nie przewidują spadku ich cen, a co za tym idzie tendencji do zmiany kierunku stóp procentowych, które mają wpływ na oprocentowanie kredytów mieszkaniowych i gotówkowych.

Osobiście uważam, że RP nie będzie w nieskończoność podwyższać stóp procentowych, bo te działania doprowadzą do recesji, zatem pozostaje utrzymywanie wartość stopy referencyjnej na poziomie 7% do czasu gdy sytuacja na rynkach energetycznych się ustabilizuje i przestaną one być głównym czynnikiem napędzającym inflację.

Z wypowiedzi RP wynika, że czeka nas jeszcze jedna podwyżka stopy referencyjnej i stabilizacja tej wartości do czasu poprawy sytuacji zakładanej na rok 2024/2025.

Czas obniżek stóp procentowych prawdopodobnie zbiegnie się z terminem zastąpienia WIBORu nowym wskaźnikiem. Dla kredytobiorcy oznaczać to będzie płacenie wyższych rat kredytowych do 2025 roku czyli jeszcze przez 3 lata.

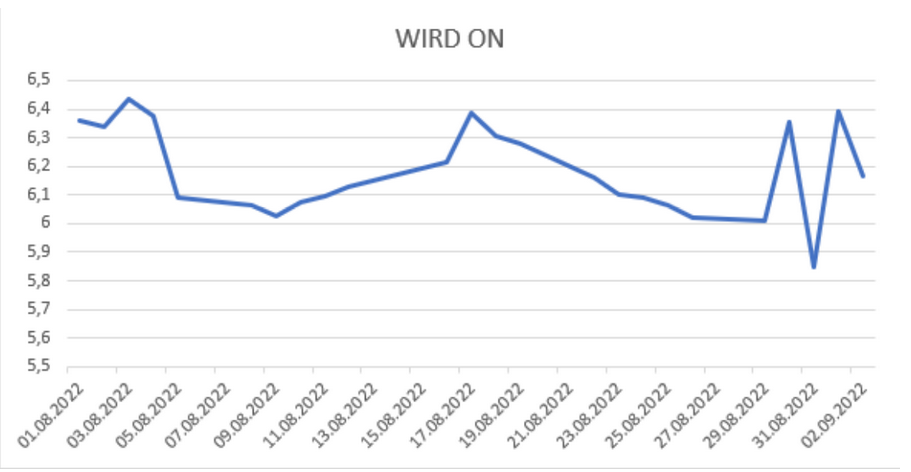

Aktualna wartość WIRON to około 6,40 p.p. + zakładana kolejna podwyższa 0,25 p.p. co oznacza, że jeśli Twoja marża jest na poziomie 2,3 p.p. to za 3 lata oprocentowanie Twojego kredytu po zmianie na nowy wskaźnik będzie na poziomie około 8,95%.

Źródło: www.totalmoney.pl

Sprawdźmy ile zapłacisz bankowi przez 3 lata:

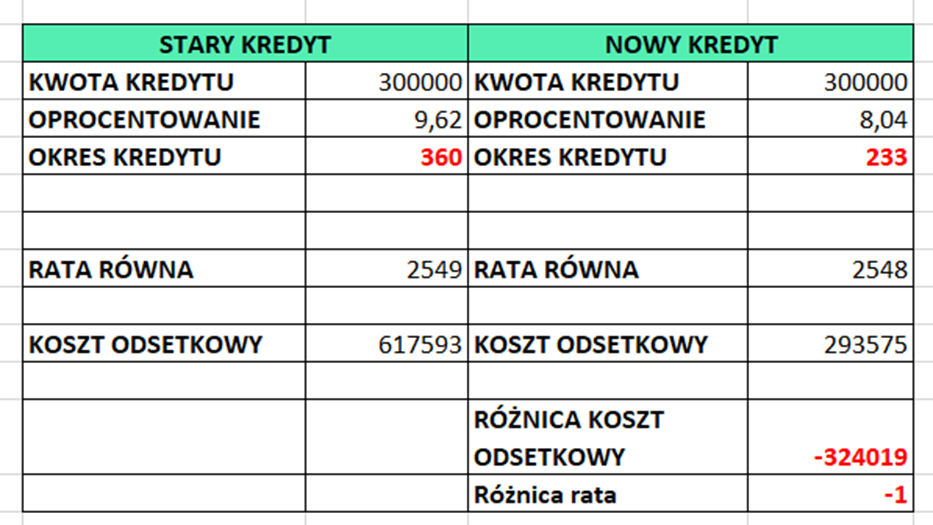

Założenia wyjściowe: Kwota kredu na poziomie 300 000 zł na okres 30 lat.

Aktualny WIBOR 7,32 p.p. + średnia marżą 2,30 p.p. = 9,62%. Aktualna rata 2549 zł.

Łącznie do banku przez te 3 lata zapłacisz 91 764 zł z czego odsetki to 85 782 zł, a kapitał to tylko 5982 zł.

Już teraz możesz mieć oprocentowanie na poziomie 8,04% wystarczy zmienić bank!!!

Oczywiście jeśli cały czas masz nadzieję, że oprocentowanie w okresie 3 lat spadnie może nadal płacić wysoką ratę i narzekać ile odsetek oddajesz do banku. Jeśli jednak chcesz zmniejszyć te koszty proponuję Tobie zmianę banku na korzystniejsze warunki i płacić taką samą ratę, ale skrócić okres kredytowania i zaoszczędzić 324019 zł lub obniżyć swoją miesięczną ratę o 400 zł.

Po 3 latach przeanalizujemy ponownie oferty bankowe i w razie potrzeby zmienimy ponownie bank na korzystniejszy, oszczędzając Twoje pieniądze.

Źródło: opracowanie własne

Źródło: opracowanie własne

Ile kosztuje zmiana banku?

Sądzę, że duża część kredytobiorców nie zmienia nic w swoich warunkach kredytowych ponieważ nie ma odpowiedniej wiedzy na temat kosztów, możliwości i tendencji na rynku.

Wybierając bank przy zakupie nieruchomości sądzili, że wybrali najkorzystniejszą dla siebie ofertę. Oczywiście jeśli korzystali z usług eksperta finansowego to jestem tego pewna, ale te warunki były najkorzystniejsze w danym czasie i przy możliwościach finansowych i uwarunkowaniach danej osoby.

Oferty bankowe w czasie się zmieniają. Ja gdy zaczynałam przygodę z kredytami mieszkaniowymi w 2008 roku w Nordea Banku pamiętam marże na poziomie 1,00 p.p., a po wybuchu kryzysu w USA wysokość marż drastycznie wzrosła do poziomu powyżej 3,00 p.p.

Banki nie komunikują swoim klientom o możliwościach i tendencjach na rynku czego najlepszym przykładem jest ostatni rok, który był bardzo dynamiczny.

Czy jakikolwiek doradca z banku zadzwonił do Ciebie i poinformował o możliwości przejścia na stałe oprocentowanie lub o możliwości skorzystania z wakacji kredytowych?

Ja o możliwości zmiany oprocentowania na stałe przekazałam swoim klientom w grudniu ubiegłego roku i gdy zgłosili się do banku w tej sprawie zostali skutecznie odwiedzeni od tego pomysłu. Każdy z nich mógłby mieć aktualnie oprocentowanie na poziomie 5%, a ma około 10%.

Zmiana banku to aktualnie koszt:

- wyceny nieruchomości od 500 -1000 zł,

- wpis i wykreślenie starej hipoteki 319 zł,

Od 17 września weszła w życie ustawa o zmianie ustawy o kredycie hipotecznym, która nakłada na banki obowiązek zwrotu kosztów ubezpieczenia pomostowego, co w praktyce zaskutkowało zaprzestaniem stosowania w bankach tej opłaty.

Pytanie czy chcesz nadal oddawać swoje pieniądze do banku, czy decydujesz się działać?

Jeśli chcesz działać zadzwoń do mnie.

Tel. 725 994 843

Brak komentarzy.

Nikt nie pozostawił jeszcze komentarza dla tego wpisu!