Porównując kredyty mieszkaniowe skupię się na dwóch elementach: udziału stałego oprocentowania kredytów mieszkaniowych w wybranych krajach oraz podejścia klientów do refinansowania kredytów mieszkaniowych.

W Polsce obowiązek wprowadzenia przez banki do oferty kredytów mieszkaniowych stałego oprocentowania nastąpił w lipcu 2021 roku. W ofercie banków stałe oprocentowanie pojawiało się już wcześniej, ale ze względu na duże różnice na korzyść oprocentowania zmiennego, stałe oprocentowanie nie cieszyło się popularnością. Kolejnym ważnym aspektem przy wyborze zmiennego oprocentowania było pozornie stabilne oprocentowanie zmienne od wielu lat z tendencją spadkową.

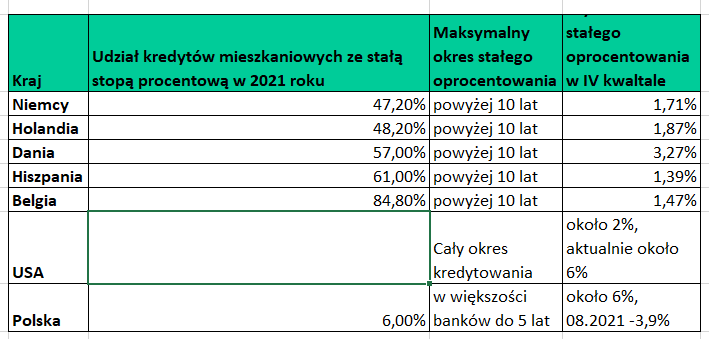

Wśród wybranych państw UE i USA udział udzielanych kredytów ze stałą stopą procentową jest zdecydowanie na wyższym poziomie. Klienci częściej wybierają stałe, wyższe oprocentowanie dla gwarancji niezmienności rat, która daje stabilność raty.

Porównując nasz rynek kredytów mieszkaniowych do jednego z najbardziej rozwiniętego rynku jakim jest rynek USA, w tym kraju większość banków proponuje wyłącznie stałe oprocentowanie, którego wysokość jest uzależniona od wybranego okresu kredytowania. Im krótszy okres kredytowania tym niższe oprocentowanie.

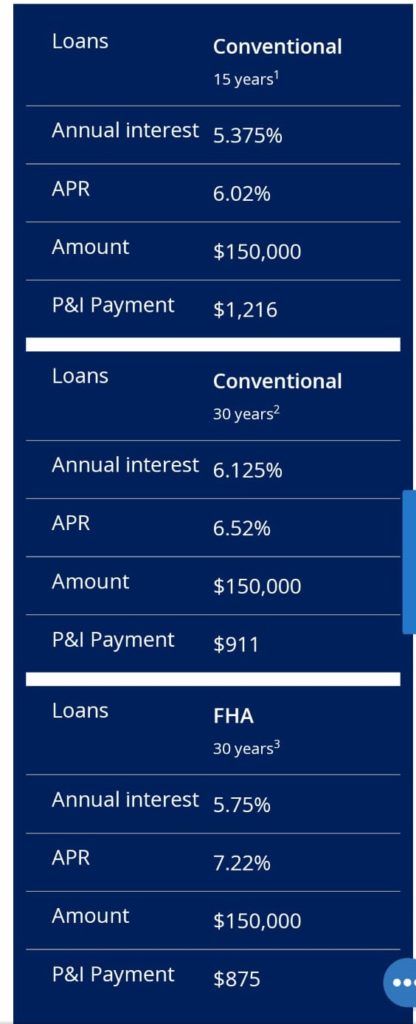

Aktualna oferta jednego z banków w USA wygląda następująco:

Rynek kredytów mieszkaniowych w USA może być dla Polski doskonałym przykładem tendencji w jakim kierunku będzie się rozwijał polski rynek kredytów mieszkaniowych i jakie podejmować działania w celu z jednej strony zagwarantowania stabilności wysokości rat oraz minimalizowania kosztów kredytu mieszkaniowego.

USA po kryzysie, który rozpoczął się w 2008 roku wprowadziło do oferty stałe oprocentowanie przy kredytach mieszkaniowych w celu zminimalizowania sytuacji niewypłacalności kredytobiorców. Przed tym kryzysem oprocentowanie kredytów mieszkaniowych głównie oparte było jak w Polsce o zmienną stopę procentową i to spowodowało istotny problem w spłacaniu kredytów mieszkaniowych.

Dziś jak wcześniej pisałam rynek w USA jest głównie oparty o stałą stopę procentową. Klienci wykorzystują dobrą koniunkturę gospodarcza do zmiany banków, ale nie tylko ten powód jest dobry by zrefinansować kredyt. Przyjrzyjmy się głównym powodom zmiany banku w USA:

- Zmniejszenia oprocentowania (ktoś kto dziś finansuje zakup nieruchomości ze stałym oprocentowaniem w USA na poziomie około 6% w przypadku spadku oprocentowania zmienia bank i uzyska nowe warunki cenowe) W Polsce rzadko klienci analizują swoje umowy pod względem kosztów, uważając, że podjęta decyzja była najlepszym wyborem i będzie na okres 30 lat.

- Skrócenie lub wydłużenie okresu kredytowania. Skrócenie okresu kredytowania to bardzo duża oszczędność na odsetkach od kredytu. Wydłużenie okresu kredytowania może pomóc w sytuacji trudności finansowych w danym czasie.

- Wyeliminowanie składki na ubezpieczenie. Koszty dodatkowych ubezpieczeń podwyższają koszt kredytu. W polskich umowach kredytowych również znajdują się dodatkowe ubezpieczenia takie jak ubezpieczenia na życie płatne w całym okresie kredytowania lub w określonym czasie. Zmiana banku daje możliwość wyeliminowania tego kosztu z obsługi. Klient podpisując umowę kredytową w danym banku często w danym momencie nie ma innego wyboru i jest zmuszony do zaakceptowania mało korzystnych warunków cenowych. Często sytuacja finansowa po kilku latach się zmienia, a brak presji w przypadku refinansowania umożliwia zmianę warunków na korzystniejsze.

- Usunięcie z umowy współkredytobiorcy. Analogiczna sytuacja występuje w polskich realiach. Często do kredytu w przypadku braku zdolności kredytowej przystępują rodzice, jeśli sytuacja finansowa głównego nabywcy się zmieni przy zmianie banku o kredyt może już tylko zawnioskować właściciel. Ta procedura jest zdecydowanie łatwiejsza niż odłączenie rodziców od „starego kredytu” ponieważ bank preferuje korzystniejsze dla siebie rozwiązanie współodpowiedzialności kilku osób za kredyt.

- Remont domu lub mieszkania. W Polsce częściej na ten cel klienci zaciągają kredyt gotówkowy, który jest zdecydowanie droższym rozwiązaniem. Zmiana banku może być połączona z celem spłaty „starego kredytu” z dodaniem celu remontu mieszkania/domu uzyskując jednocześnie korzystniejsze warunki cenowe oraz niskie koszty finansowania celu remontu.

W Polsce od lat 90 wyrobiliśmy sobie przekonanie, że sytuacja gospodarcza będzie coraz lepsza. Od przejścia na gospodarkę rynkową stopy procentowe poza małymi odchyleniami cały czas spadały. Dziś już wiemy, że to przekonanie było błędne, tak samo jak błędne jest założenie, że kredyt mieszkaniowy wybieramy raz na 30 lat i zostajemy w wybranym banku do końca jego spłaty.

Potrzebujesz przeanalizować swoją umowę kredytu mieszkaniowego zadzwoń: 725 994 843

Brak komentarzy.

Nikt nie pozostawił jeszcze komentarza dla tego wpisu!